※本記事はプロモーションを含んでいます。

※クリックすると、読みたいところにジャンプするよ

節約はしたいけど、我慢ばかりの生活で息がつまるのはイヤだな…

カツカツの生活から抜けだす手っ取り早い節約方法はないかな…

生活費が上がるなかで、毎月の出費に頭を抱えている主婦は多いのではないでしょうか。

たしかに、家計を担っている主婦の方も多く、限られた収入の中でやりくりをするのってむずかしいですよね。

また、節約のためだからと我慢ばかりの生活になることは避けたいですよね。

そこで今回は、ビンボー生活経験ありのドケチ主婦の筆者が、効果の大きかった節約術を解説します。

結論からいいますと、生活の質を落とさずに節約を続けるためには、固定費の見直しがおすすめです。

ただ、面倒だからとあとまわしにしていると、余計なお金を払い続けることになりかねません。

浮いたお金を好きなことに使えるよう、減らせる固定費がないかを見直しましょう。

マネーキャリアで無料相談し、年間27万円の削減ができた筆者の体験談はこちらから読めます。

スマホだけでかんたんに固定費を減らせるサービスも増えているため、下記のサービスも活用してみましょう。

| サービス | 節約効果 | 実績 | ポイント | 公式HP |

|---|---|---|---|---|

返済額が減らせる 住宅ローンが見つかる | 2人に1人が 100万円以上 おトクに! | \30万人以上が利用/ モゲチェック かんたん5分 | スマホで結果を すぐにチェック | 公式HP |

いちばん安い 火災保険が見つかる | 5万円以上 安くなることも! | \20万人以上が利用/ 火災保険比較 かんたん5分 | メールや郵送などで 結果をチェックできる | 公式HP |

いちばん安い 自動車保険が見つかる | 平均3.7万円の 節約に成功! | \1,100万人以上が利用/ インズウェブ かんたん3分 | スマホで結果を すぐにチェックできる | 公式HP |

光熱費が安くなる 電力会社が見つかる | 4人世帯なら 平均3.5万円以上 電気代がおトクに! | \会員登録数25万人以上/ エネチェンジ 最短30秒 | 切り替え手続きは WEBで完結! | 公式HP |

お金の悩みを まるっと解決できるFP相談 | 保険や家計のムダ を見つけ改善できる | \相談申込10万件以上/ マネーキャリア LINEで1分予約 | 何度も無料で 相談できる | 公式HP |

あお

- 2児の母・パート主婦歴5年

- 年収350万円の貧乏生活経験あり

- 固定費削減で年間50万円の節約に成功

- 4年で資産0→800万円達成

Contents close

ドケチ主婦が効果があった節約術5選

ドケチ主婦の筆者が、実際に実践した節約で効果が高かったものを紹介します。

※クリックすると、読みたいところにジャンプするよ

格安スマホに乗りかえ

月10,000円の削減!

毎月の通信料が、約20,000円 ➡ 約10,000円に!

筆者は、高校時代のガラケーのときから10年以上、docomo一筋でした。

そのため、長期利用割引を受けられたり、データや容量をあまり使わなかったりしたため、通信費としては安い方だったと思います。

とはいえ、通信費だけで毎月20,000円近くの出費だったので、家計的には痛手でした。

格安スマホは、料金が大幅に安くなるため、ずっと気になってはいましたが、デメリットが不安でなかなか踏み出せずにいました。

- 通信速度が遅い・不安定

- キャリアメールが利用できない

- 店舗でのサポートが受けづらい

ただ、家計的にも苦しい時期だったので、夫婦共に格安スマホに乗りかえることに!

実際の料金の推移はこちらです。

| 料金の内訳 | 2020年頃 | 2022年頃 | 2024年 |

|---|---|---|---|

| スマホ料金 (夫婦) | 14,000円 docomo | 2,000円~4,000円 楽天モバイル | 6,000円 ahamo |

| Wi-Fi料金 | 5,720円 ドコモ光 | 5,280円 楽天ひかり | 6,380円 ドコモ光 |

| 合計 | 19,720円 | 7,280円~9,280円 | 12,380円 |

料金だけ見ると、楽天モバイル・楽天ひかりの時期が一番安かったです。

ただ、乗りかえキャンペーンに釣られてしまい、現在はahamoを使っています。

通信費はできるだけ安くしたいため、今後は楽天モバイルに戻ろうと検討中です。

格安スマホに乗り換えるだけで、年間12万円ほど節約できる計算になります。

初めての格安スマホがUQ mobileでしたが、使い勝手はまったく変わらなく、なんで早く変えなかったのか…と、とても後悔しました。

ポイントを活用

年間70,000~100,000円分以上のポイントをGET

2018年頃に「ポイ活」という言葉を知り、さまざなポイントサイトに登録したり、楽天ポイントを狙って買い物をしたりすることが増えました。

下記の2つのポイントサイトは、とても人気なため、利用している方も多いのではないでしょうか。

| 登録したポイントサイト | 特徴 |

|---|---|

| ハピタス | 大手有名ショップや有名サイト3,000件以上と提携|貯めたポイントは「1pt=1円」で 現金やギフト券、各種電子マネーと交換できる |

| Point Income(ポイントインカム) | ネットショッピングや旅行・お店の予約でポイントが貯まる|30種類以上のポイント交換先で利用できる |

ポイントサイトでクレジットカードを発行したり、口座を開設したり、ゲームやネットショッピング時に経由したりしてポイントを貯めました。

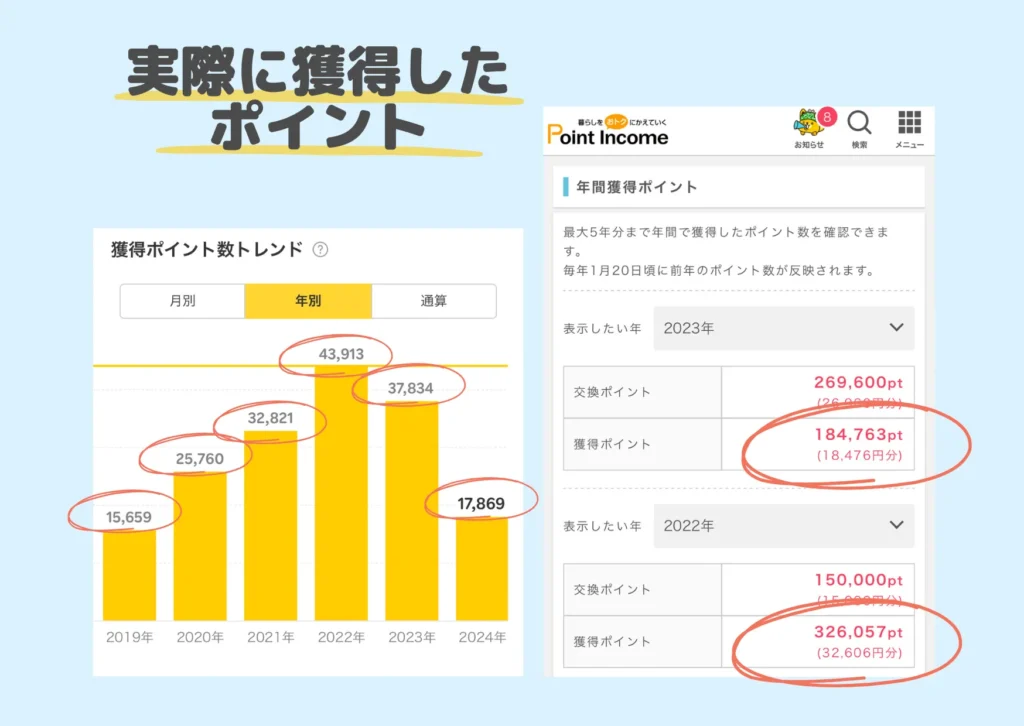

実際にGETできたポイントはこちらです。

| ポイントサイト | 2022年 | 2023年 | 2024年 |

|---|---|---|---|

| Point Income | 32,606pt | 18,476pt | 28,374pt |

| ハピタス | 38,000pt | 15,000pt | ー |

| 楽天ポイント (妻) | 43,913pt | 37,834pt | 17,869pt |

| 楽天ポイント (夫) | 32,845pt | 14,711pt | 25,274pt |

| 合計 | 147,364円 | 86,021円 | 71,517円 |

2022年は、仮想通貨の口座を開設したため、いつもよりポイントが多くなっています。

この他にも、Amazonギフト券をGETできたり、イオンポイントが貯まっていたり、ポイントのおかげで家計が成り立っていました。

生活の中にポイ活を取り入れることで、年間数万円~10万円ほどのポイントがGETできました。

飲み物は外で極力買わない

月3,000円の削減!

毎月の飲み物代が、5,000円 ➡ 1,800円に!

外出先でのどが渇いたときに、つい自動販売機やコンビニ立ち寄って、飲み物を買う方も多いのではないでしょうか。

たしかに、その場で買うとそのときの気分によって、飲みたい飲み物を選べることはメリットです。

とはいえ、自動販売機やコンビニでペットボトル飲料を買うと、それなりの値段になってしまいますね。

- 自動販売機 1本170円

- コンビニ 1本170円

- プライベートブランドのお茶 1本108円

自販機やコンビニで1日1本買うことを毎日続けると、1ヶ月で5,000円近く飲み物にかかる計算です。

そこでわが家は、楽天市場でお茶をケース買いしています。

| 商品 | 金額 | 1本あたりの値段 |

|---|---|---|

| 1,280円 500ml×24本 アイリス 緑茶 ラベルレス(500ml*24本入)[お茶 ペットボトル 500ml 24本 1ケース 箱買い] | 53.3円 |

| 1,378円 500ml×24本 【ポイント2倍 最短当日出荷】 お茶 緑茶 ペットボトル 500ml 24本 1箱 ミツウロコ 国産 静岡 茶葉 日本茶 ケース 箱 まとめ買い | 57.4円 |

🌹 | 1,570円 500ml×24本 【1本あたり約66円★最安値に挑戦中!】麦茶 彩茶 – あやちゃ – お茶 500ml×24本 48本 送料無料 国産 六条大麦 使用 ライフドリンクカンパニー LIFEDRINK ノンカフェイン ペットボトル | 65.6円 |

ケース買いすることで、1本あたり60円前後で飲めることになります。

遠出をするときや暑い日には、何本かまとめて持っていくようにしています。

とにかく、飲み物は自宅から持っていくようになり、ちょこちょこ買いがなくなり、無駄遣いが減りました。

もし、夏場など冷たい状態で飲みたい場合は、このような商品を活用するのもありですね。

外食の回数を決める

月10,000円の削減!

毎月の外食代が、20,000円 ➡ 10,000円

週末おでかけしたときや疲れた日などは、家族で外食する家庭も多いのではないでしょうか。

実際に、わが家も週に1~3回の頻度で外食をしており、毎月の外食費は20,000円を超えることもあります。

外食をしないことに越したことはありませんが、わが家にとって外食は楽しみでもあるため、なくすのではなく回数を決めることにしました。

わが家がよく利用している外食店をピックアップし、1回の食事にかかる費用もまとめてみました。

| よく行く外食店 | 4人家族1回の費用 |

|---|---|

| フードコート | 2,000円~3,500円 |

| スシロー | 3,000円~3,500円 |

| サイゼイリア | 3,000円 |

| マクドナルド | 2,000円~2,500円 |

| ラーメン屋 | 3,000円 |

| 焼肉食べ放題 | 7,000円~8,000円 |

節約のため、家族と話しあった結果「スシロー」「ラーメン屋」が人気だったため、それ以外の外食を控えることにしたのです。

マックや食べ放題チェーン店などは、物価高で利用しにくくなったため、この機会に行かなくなりました。

回数も週2回までと決め、「とりあえず外食しよう!」を減らしたところ、月5,000円~10,000円ほど削減することができました。

お気に入りの外食先は行くようにしているので、家族からの不満もなく外食を楽しめています。

自動車保険をネット型に変更

自家用車がある家庭では、欠かせないのは自動車保険ですね。

わが家は、ディーラーで軽自動車を購入したため、自動車保険もディーラー任せでした。

保険料が家計を圧迫していたものの、どの保険に乗りかえればいいかわからず、そのまま継続していました。

とはいえ、わが家の自動車保険料は年間8万円超え…。

さすがに家計へのダメージが大きかったため、ネット型保険への切り替えに踏み切ることに!

- 車種:HONDA NーBOX

- 年式:2020年1月登録

- 走行距離:3000~4000㎞/年

- 免許:ゴールド

- 事故歴なし

- 車両保障あり

下記は、車を購入~現在までの自動車保険料の推移をまとめたものです。

| 自動車保険のタイプ | 月額 | 年払い |

|---|---|---|

| 2020年 代理店型 | 6,930円 | 83,160円 |

| 2021年 代理店型 | 6,120円 | 73,440円 |

| 2022年 ネット型 | (3,036円) | 36,430円 |

| 2022年 ネット型 | (2,395円) | 28,750円 |

| 2024年 ネット型 | (2,244円) | 26,930円 |

初年度・2年目はディーラーから紹介された保険に加入していたため、年間の保険料が7~8万円を超えていました。

ネット型保険に変更してからは、年間2~3万円台に収めることができたのです。

とはいえ、自動車保険って人の命にもかかわることもあるし、もしものときに補償してもらえなかったら怖いな…と感じてしまいますよね。

たしかに、ネット型保険だと補償内容を自分で決めないといけないため、自分だけで判断するのは不安になってしまいますよね。

そこで頼れる存在が、筆者も7回以上相談したことのあるマネーキャリアの無料相談です。

マネーキャリアでは、お金の専門家であるFPの資格保有率が100%のため、自動車保険についても安心して相談ができます。

とはいえ、

- FP相談するほどでもない

- 補償内容は今のままでいい

- 保険料を削減できるかだけ知りたい

という方には、利用者数1,100万人突破&満足度94.6%の自動車保険一括見積もりサービスを利用することがおすすめです。

- 最大20社の見積もりができる

- 保険料・補償内容をかんたんに比較できる

- 平均節約額35,000円以上!

見積もり結果がすぐわかる!

手っ取り早く自動車保険料を安くしたい方は、完全無料でできる自動車保険一括見積もりをお願いしましょう。

ドケチ主婦が失敗した節約術6選

節約のために継続していたことがありましたが、思ったより節約効果が得られなかった習慣はこちらです。

※クリックすると、読みたいところにジャンプするよ

極端な食費の削減

食費の節約のためにと、安い食材ばかりを選んだり、野菜や果物は高いからと買うのを控えたりする方もいるかもしれません。

まさに、わが家がそうで、フルーツはバナナくらいしか頻繁に買っていませんでした。

ほかにも、

- 野菜はもやしや白菜、きのこなど安いものをメインに

- 魚は高いから買わない

- 大容量で安いパンを買う

- 安いお菓子を探して買う

このような食材の選び方をしていたため、栄養バランスも悪く、体調を崩すこともしばしばありました。

また、料理のレパートリーも少なく、食事への満足度が下がり、お菓子などの嗜好品でまぎらわすことが増えたのです。

食事の満足度と栄養面を考えると、悪循環が続いてしまったため、食材選びを考え直しました。

- 週2回は魚を使ったメニューにする

- 少し高くても旬のフルーツを食べる

- 野菜の中でも緑黄色野菜は外さない

- パンは食パンのみ

- 乳酸菌は積極的にとる

魚やフルーツを取り入れ、野菜の種類も増やしたため、食費自体は増加傾向です。

ただ、子どもが大好きなフルーツを食べさせてあげられることや栄養バランスに気をつけられるようになり、満足度があがりました。

また、季節の変わり目など、体調を崩しやすい時期は、トマト・りんご・ブロッコリー・かぼちゃなど栄養豊富な食材を選ぶようにしています。

体調を崩して病院に行ったり、仕事を休んだりする方が家計的にはマイナスになってしまうため、健康には気をつかうようになりました。

自炊が負担になりすぎる

食費の節約のために、外食を減らしたり、外食禁止にしたりした経験がある方も多いのではないでしょうか。

たしかに、家族の人数が多い家庭や外食先によっては、1回の外食でも出費は大きくなってしまいますよね。

とはいえ、料理が苦手な人にとっては、毎日毎日自炊するのはストレスになる可能性が高いです。

筆者は、家事の中でも食事準備がが苦手で、いつも苦痛に感じてます…

そのため、ストレスの反動なのか「今日は作りたくない!」という日が定期的にあり、結局外食に頼ることも…。

それが頻繁に起こるときもあったため、外食費の節約になるどころか、予算オーバーしてしまうこともありました。

そこで、わが家は外食を減らすのではなく、回数を決めることにしました。

すると、「今日は疲れたから外食にしよう!でも週末に外食したいから、今日は簡単でいいから作ろう!」と自分で選択できることがストレス軽減にも繋がったのです。

その日の気分だけでむやみに外食に行くことが減ったので、外食を減らすより、回数を決めたほうが節約できました。

こまめなポイ活

節約のためにポイ活をしている方は多いかもしれません。

筆者が「ポイ活」の存在を知ったときは、アンケートを回答するタイプのポイ活から始めました。

アンケート回答のポイ活は、手軽でかんたんにできる反面、ポイントが貯まりにくいというデメリットもあります。

アンケート回答のメリット

- アンケートに答えるだけ!

- 1分以内で回答できるものも多い

- スキマ時間に最適

デメリット

- 貯めるのに時間がかかる

- 1回の回答で2~100ptほど

- 配信されるアンケートが少ない

筆者は、妊娠・出産後のスキマ時間にアンケートに回答して、コツコツポイントを貯め続けていました。

ただ、スキマ時間にはできるものの、ポイントが貯めるまでかなりの時間がかかり、稼ぐという意味では満足度は低かったです。

1ヶ月続けても、合計1,000ptくらいしか貯まらなかった記憶があります。

ほかにも、「毎日ログインするだけ」「レシートを撮影するだけ」でポイントを貯められるサイトも利用していましたが、現在はやっていません。

せっかくコツコツ続けるなら、スキルが習得できることにしようと、

- 本を読む

- お金の知識を増やす

- 投資に興味をもつ

- 副業について調べる

- 単価の高い案件でポイントを貯める

などに時間を割くようになりました。

スキマ時間を有効に使いたい方には、アンケート回答のポイ活も手軽でおすすめです。

とはいえ、ポイント単価が低いため、さまざまなポイントサイトと合わせて利用するなど、工夫が必要になります。

質より値段で選ぶ

目先のことだけを考えると、とにかく安くで買い物できたほうが、お得だと感じてしまいますよね。

節約をがんばっているのに、高価なものを買うのは「ムダ遣いになる」と感じる方もいるかもしれません。

筆者も買うなら、できるだけ安い方を!と選んでいました。

ただ、選んだ理由が「安いから」という価値観になってしまうと、モノへの愛着が少なく大切に使えないことが多かったです。

- セールで半額になって買ったもの

- 100円ショップで買ったもの

- 二つ以上購入で割引になるから買ったもの

安さに惹かれ買ったものって飽きたり、少し古くなっただけで「安かったし、もう捨てちゃおう!」という発想になりやすいことが多いです。

たしかに、高いものを買うと節約にならないと思いがちですが、質で選ぶメリットはたくさんあります。

- 長く使用できるものが多い

- 丁寧に扱う習慣ができる

- 機能性が高い

- 見るたびに気分が上がる

お気に入りのものを大切に長く使えば使うほど、買い替える必要がなくなるため、節約効果は高くなりますね。

安いものより、好きなものに囲まれた暮らしの方が気分もあがりやすく、満足度は高くなりました。

セール品の衝動買い

セールのときって、余計なものまで買ったり、本当に欲しいのか判断が鈍くなったりする方も多いのではないでしょうか。

筆者は、セールになると色違いの服やストック品など、複数買うことがよくあります。

ただ、「何個も買わなくても良かったな…」と思うことはよくあり、ムダな衝動買いに繋がっていました。

セールでも買ってOKなもの

- 近いうちに使う予定があるもの

- いつも身につけている定番品

- セール前から狙っていたもの

- 絶対に使う日用品や必需品

買わないほうがいいもの

- いつか使うかもしれないと思うもの

- 流行りやみんな持っているからという理由で買うもの

- 希望のカラーやサイズがないもの

- 「欲しい」より「安いから」が先にくる商品

どんなにセールで安く買えたとしても、「前から欲しかった」「お気に入り」と感じなければ、飽きるのも手放すのも早い可能性が高いです。

本当に欲しかったカラーやサイズを妥協すると愛着も半減し、満足度は下がってしまいます。

「セールじゃなくても購入したいか?」と、買う前に自分に問うことで、本当に欲しいものを見極めることができます。

安い保険に切り替える

わが家は、夫に持病があるため、高い医療保険にしか入れませんでした。

20代&最低限の保障しかついていないのに、毎月の医療保険が4,000円ほどで、家計を圧迫していました。

そこで、保険料を抑えために、ネットから申し込める保険に切り替え、月1,200円ほどにまで抑えました。

しかし、この選択が仇となり、夫が緊急入院したときに保険がおりない経験をすることになってしまったのです。

結局、170,000円ほどの入院費用を実費で払うことに…

この苦い経験をきっかけに、保険の大切さ、補償内容の見直しの重要性を身をもって感じました。

保険料の安さだけで選ぶことは、リスクを伴うことだとわかり、今まで以上に保険加入には慎重になりました。

ただ、自分で保険を選ぶのはもう不安だし、だからといって保険相談に行くと高い保険を勧められそうで躊躇していました。

そのときにSNSで知った、完全無料のFP相談「マネーキャリア」を利用することを決意!

数あるFP相談の中で、マネーキャリアを選んだ理由はいくつかあるのですが、

一番は、不要な勧誘は一切なし!と断言していたことです。

実際に利用しましたが、やはり強引な勧誘は一切なく、また、LINEのみで予約や日程変更もでき、時間に追われている主婦には助かりました。

その後、保険だけでなく家計の悩み・学費や老後資金についてもたくさん相談にのってもらい、相談回数は7回以上!

マネーキャリアは、相談満足度が98.6%と評判が高く、FP相談が初めての方でも安心して利用できます。

病気や入院を経験していない人は、手厚い補償で保険料が安い商品が見つかりやすいです。

わが家のように、病気や入院になってからお金のことで後悔しないためにも、最優先して保険を見直してください。

節約する優先順位

さまざまな節約をしていく中で、たくさんの失敗もありました。

恥ずかしながら、ドケチの筆者は、変動費ばかりを気にして細々した節約をがんばっていました。

自分なりに情報収集しながら、家計を見直していたときに節約する順番があることを知り反省することに…。

1.固定費の見直し

住居費は、毎月の手取り収入の30%以下に抑えるのが望ましいといわれています。

住む地域や家族の人数、生活スタイルなどによって異なりますが、ムリなく支払える目安として手取りの20~30%と覚えておきましょう。

| 手取り収入/月 | 手取りの20% | 手取りの25% | 手取りの30% |

|---|---|---|---|

| 20万円 | 40,000円 | 50,000円 | 60,000円 |

| 25万円 | 50,000円 | 62,500円 | 75,000円 |

| 30万円 | 60,000円 | 75,000円 | 90,000円 |

| 35万円 | 70,000円 | 87,500円 | 105,000円 |

住居費が理想の目安より大幅に高いときは、住居費を抑えることを視野にいれましょう。

- 更新のタイミングで家賃交渉をする

- 家賃が安いエリアに引っ越す

- 住宅ローンの乗りかえ

- 火災保険の見直し

「住居費の削減は、手間がかかるし、今すぐに変えなくてもいいや」と思う方も多いかもしれません。

ただ、一度変更してしまえば節約効果は長く続くため、削減できる金額も大きくなります。

今は、スマホでかんたんに固定費削減できるサービスも増えているため、今後のためにも利用してみましょう。

| 住居費の節約方法 | 住宅ローンの節約 | 火災保険の節約 | 家賃交渉 |

|---|---|---|---|

| サービス | モゲチェック | インズウェブ | 家賃を安くする方法と値下げ交渉を行うときのポイント 【LIFULL HOME’S】住まいのお役立ち情報 |

| サービス内容 | 手間なく最適な火災保険を見つけられる | 家賃の値下げ交渉前に押さえておくべきポイントや交渉に適したタイミングを解説! | |

| 特徴 | 20万人以上が利用!|低金利で人気のネット銀行もあり! | 1000万人以上が利用!|大手のSBIホールディングスが運営 | ー |

通信費は、大手キャリアから格安スマホに乗りかえるだけで、月数千円の節約ができます。

使っている電話番号をそのまま使えたり、解約金がかからない会社も多かったり、他社への乗りかえが手軽になりました。

- 月額料金が安い

- 料金プランがシンプルでわかりやすい

- Wi-Fiと併用すれば、安いプランでも十分

- 解約手数料はかからないため、乗りかえやすい

楽天モバイル・UQモバイル・povo・ahamo・Y!mobile・mineoなどCMや広告でもおなじみのため、知っている方も多いのではないでしょうか。

筆者は、UQモバイル・ahamo・Y!mobileを実際に使ったことがありますが、正直違いがわからないほど、どれも問題なく使えました。

楽天モバイルも利用しましたが、通話のときに途切れることが多いデメリットはありました。

とはいえ、料金プランの安さ・通話料が無料・楽天ポイントで払えるなどを考慮すると、満足度はかなり高かったです。

また、スマホとセットで光回線を契約すれば、割引サービスが適応することもあるため、調べてみましょう。

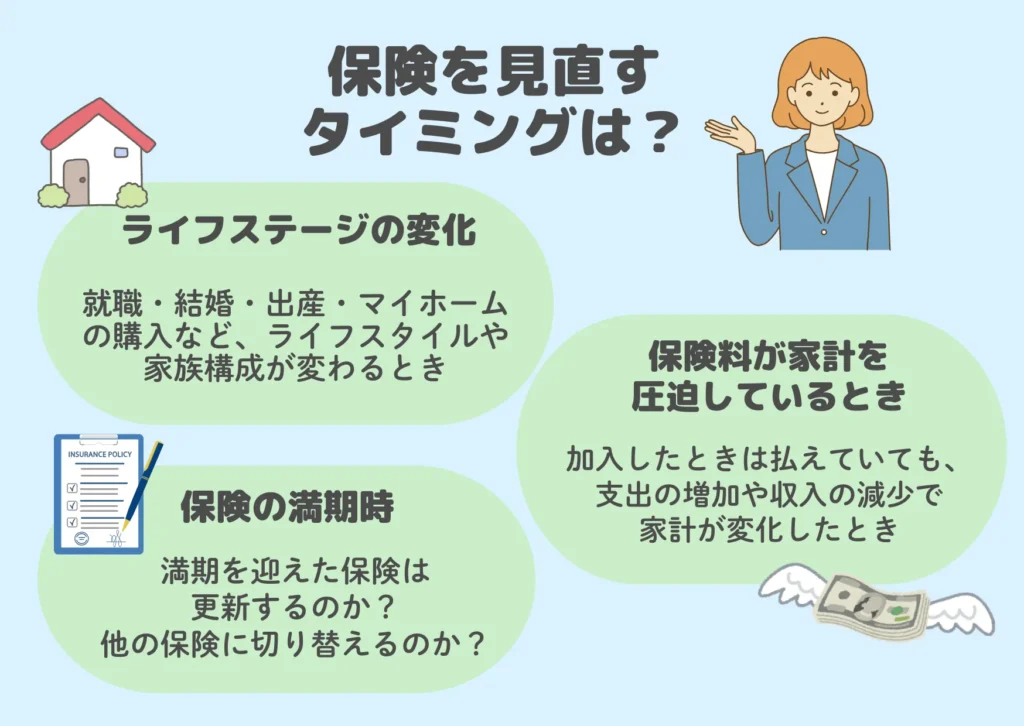

保険料は年払いや月払いなど、定額で支払うため、保険料を抑えれば自動的に節約に繋がります。

不要なオプションを外したり、同じ保障でも安い保険を選んだりすることで、保険料を抑えられます。

保険の見直しには手間と時間がかかりますが、その時点で最適な保障を備えることができれば、今後もしものことがあっても、家族の生活をしっかり守ることができます。

また、保険の見直しによってそのタイミングでは不要な保障をカットすれば、月々の保険料の負担を減らすことができます。引用:太陽生命

わが家も結婚、出産、夫の入院、筆者の婦人系の手術などのたびに、保険の保障を見直してきました。

ただ、入院や病気になってしまってからでは、保険料が安く補償が手厚いコスパの良い保険には入れなくなります。

わが家は夫が入院してから5年経ちましたが、未だに通常の保険には加入できていません。

何社も断られ続けています…

健康なうちに保険の見直しをしていれば、自分に合った補償内容や保険料を選べたはずでした…。

現在は、入れる保険を探すだけでも一苦労です。

健康な方こそ、今のうちに保険見直しを行い、安くて手厚い補償の保険を選び安心を手に入れてください。

筆者は、帝王切開から期間があいたため、保険料は変わらないのに補償内容が充実した保険に新たに加入できました。

筆者が納得のいく保険に加入できたのは、顧客満足度98.6%のマネーキャリアの無料相談を受けたからです。

保険見直しの前に、ライフプランをつくってもらったり、国の社会保険でまかなえる金額を教えてくれたり、知っておくべきことを丁寧に説明してもらえました。

光熱費を、食費と同じように毎日使うため、日々の暮らしでは欠かせないものです。

とはいえ、日々の節約だけでは労力のわりに節約効果は少なく、途中で挫折しやすいです。

- 電気をこまめに消す

- 夏場や冬場にエアコンの使用を控える

- ガスではなく電子レンジ調理を増やす

- 水を使いすぎない

上記のような節約は、エアコンを我慢しすぎて体調を崩すことに繋がりかねないため、注意が必要です。

また、家族に対して注意することが増え、お互いにストレスになるなどのデメリットあります。

- 古い家電を省エネ家電に買い替える

- 電気・ガスの契約を見直す

- 節水シャワーヘッドに交換

- エアコンとサーキュレーターを併用

- 食洗機のまとめ洗い

日々の生活で節約を続けていくには、我慢やストレスが少ない方が続けやすく効果も出やすいです。

家事は常に気にしながらこなすよりも、簡単さや手間がかからない方法を実践しましょう。

また、家電の買い替えや電気・ガス会社の契約を変えるなど、最初の手間だけで効果が続く節約であれば、ストレスなく続けられます。

筆者も、家電を買い替えるときは、安さよりも省エネ機能が高いものを選ぶようになりました。

最近では、「車の維持費がバカにならない」と、車を手放す方も増えています。

たしかに車は、マイホームと保険の次に高額な買い物といわれています。

そのため、今の生活では車がなくても暮らしていけるかを一度考えてみるのも大事です。

車を持つメリット

- 時間に縛られない

- 荷物が多くても運べる

- 天気に関係なく移動できる

- 満員電車・バスに乗らずにすむ

車がいらない理由

- 維持費が高い

- 事故のリスクがある

- 都市部であれば生活に困らない

- 貸し出しサービスがある

車を持つと思った以上にお金がかかり、家計を圧迫してしまう家庭も多いはずです。

そのため、車がないと生活に困ってしまう家庭は、車の維持費を削減できないかを検討しましょう。

- 車体代(マイカーローン)

- 税金

- 自動車保険

- 車検や定期点検

- ガソリン

- 駐車場代

- 消耗品

上記を見ると、車本体も高額ですが、買ったあとの維持費がとてつもなくかかるのがわかります。

わが家もローンや保険代、車検代を計画的に支払えるように家計のやりくりをがんばっていますが、やはり車の維持費は高いと感じています。

そこで、手っ取り早く車の維持費を節約できる方法のひとつに、自動車保険の見直しがあります。

わが家も、自動車保険の見直しをして年間で約50,000円の削減に成功しました。

利用者数1,100万人突破&満足度94.6%のインズウェブ自動車保険一括見積もりサービスです。

- 最大20社の見積もりができる

- 保険料・補償内容をかんたんに比較できる

- 平均節約額35,000円以上!

スマホからかんたん3分!

時間をかけずに自動車保険料を節約したい方は、スマホから無料でできるインズウェブ自動車保険一括見積もりサービスを活用しましょう。

2.無駄遣いの削減

固定費の削減の次は、必要以上にお金を使うことや価値や効果に見合わない支出を減らすことです。

節約よりも 「自分にとって本当に必要ではないもの」にお金を使わないことはとても重要です。

- 衝動買いした商品や使わなかったセール品

- 見栄のためのブランド品や高価な商品

- 使用頻度の低いサブスク

- やめられない嗜好品

- リボ払いやATMなどの余分な手数料

節約する、ムダ遣いをなくす最大のメリットは、「自分が本当に使いたいことにお金を使えること」です。

また、家計を圧迫してしまう、精神的に余裕がなくなるなどのマイナス面をなくすこともできます。

そのためにも、自分にとって必要なものと、そうでないものをじっくり考える癖ことを習慣化しましょう。

3.変動費の節約

食費や交際費、日用品などの変動費は、月によって出費の差が激しいため、なるべくなら毎月抑えたいですよね。

変動費は、日々の習慣やそのときの気分に大きく左右される費用といえます。

一時的な節約だけでは効果は続かないため、習慣化できることから取り組みましょう。

- 食費

・買い物リストつくる

・献立をパターン化する

・嗜好品は予算を決める - 日用品

・ポイントやクーポンを活用

・大容量品でコスパを重視する - 旅行やレジャー費

・クーポンや会員割引を活用

・混雑時期は避ける - 交通費

・ガソリンは安いときに満タンに - 娯楽費

・優先順位を決め、頻度が高いものは見直す

なんとなく節約を始めてもモチベーションが維持できなくなったり、逆にストレスがたまってムダ遣いに繋がったりします。

変動費の節約は、日々の生活で意識を少し変えるだけで大きな効果が期待できるため、楽しみながら取り組むことが重要です。

ドケチ主婦でも挫折しない節約方法

節約はダイエットと似てるといわれるほど、挫折しやすいです。

はじめはうまくいかなくても、何度もトライし、自分にあった節約術を続ける必要があります。

途中で挫折してリバウンドしないためにもこれから紹介する対策を実践してみてください。

※クリックすると、読みたいところにジャンプするよ

一気に節約しようとしない

ダイエットと一緒で、始めたときはあれもこれもとやる気に溢れているのでがんばれるかもしれません。

ただ、続けていくうちにストレスがたまったり、我慢することに疲れて衝動買いに走ってしまいかねません。

そのため、まずは「月に1万円節約する」「食費を5万円以内に収める」など、小さな目標を設定しましょう。

小さな目標を達成できれば、目標額を大きくしたり、違う目標を増やしたり、少しづつ節約する習慣に慣れていきましょう。

達成ごとにご褒美

節約が続けられた自分へのご褒美を設定すると、モチベーションが保ち続けやすいです。

「3ヶ月で5万円貯めたら外食を1回楽しむ」など、適度なご褒美を用意しましょう。

必要なものは購入する

節約にこだわりすぎて、必要なものまで我慢することは、生活への満足度も下がり、挫折しやすくなります。

大切なことは「自分にとって本当に必要ではないもの」にお金を使わないことです。

つまり、ずっと欲しかったもの、楽しみにしていることをムリに削る必要はないのです。

- 家族旅行

- 大切な人へのプレゼント

- ライブやスポーツ観戦などそこでしか味わえない体験

- ずっと欲しかった財布

- 買うと決めていた家具

思い出に残るものや買ったあとに幸せと感じるものには、程よくお金を使った方が幸福度は上がりやすいです。

ただ、必要だからといって好きなだけ購入していては、家計を圧迫してしまうため、必ず予算を設けましょう。